随着加密货币市场的迅速发展,越来越多的人开始关注这一新兴领域。对于加密货币投资者来说,了解如何正确纳税是一个不容忽视的问题。本文将探讨加密货币与纳税的相关知识,帮助您了解自己的税务责任。

1. 交易:当您购买或出售加密货币时,这笔交易可能需要纳税。税务处理通常取决于您所在国家的税收法规。

2. 消费:使用加密货币进行消费,如购买商品或服务,可能需要缴纳消费税或增值税。

3. 资本损益:如果您长期持有加密货币,并在未来出售,可能需要缴纳资本利得税。资本损益的计算通常基于购买价格和出售价格之间的差额。

4. 稳定币交易:稳定币与法定货币挂钩,因此涉及稳定币的交易可能需要纳税。

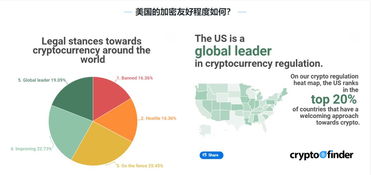

在美国,加密货币被视为财产,交易、消费或出售加密货币通常属于资本利得税的范畴。长期持有加密货币的投资者可能需要缴纳较低的税率,而短期交易者可能需要缴纳较高的税率。

在欧洲,大多数国家将加密货币视为资产,并对其交易、消费或出售征收资本利得税。各国对加密货币的纳税政策存在差异,投资者需要关注自己所在国家的具体规定。

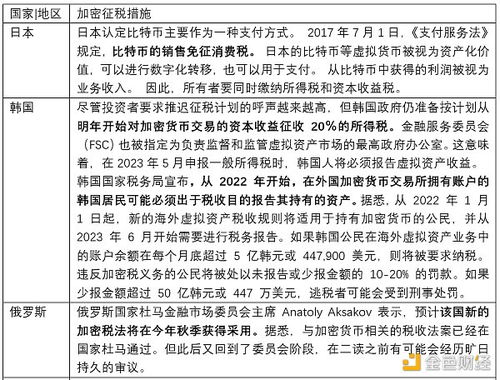

在亚洲,日本、韩国和新加坡等国家的加密货币纳税政策相对较为严格。例如,日本将加密货币交易视为应税事件,并要求投资者申报相关税款。

在澳大利亚,加密货币被视为资产,交易、消费或出售加密货币通常属于资本利得税的范畴。投资者需要根据持有期限和交易类型来确定适用的税率。

1. 记录交易:投资者需要记录所有加密货币交易,包括购买、出售、消费等。

2. 计算损益:根据购买价格和出售价格之间的差额,计算资本损益。

3. 咨询税务顾问:由于加密货币纳税政策复杂,建议投资者咨询专业税务顾问,以确保正确申报税款。

4. 提交纳税申报表:根据所在国家的规定,提交相应的纳税申报表。

加密货币与纳税是一个复杂的问题,投资者需要了解自己所在国家的税收法规,并正确申报相关税款。通过遵循上述原则和建议,投资者可以更好地履行自己的税务责任,确保合规。